Lançamento fiscal deve obedecer grau de probabilidade

A verdade material é princípio norteador imperativo tanto na Constituição quanto na revisão administrativa do débito fiscal. De modo que os fatos jurídicos vertidos devem refletir com exatidão os eventos relevantes que lhes servem de suporte. Como ato administrativo que fornece liquidez e certeza ao crédito tributário, é imperativo (e normativo) que seus procedimentos supostos de identificação e produção linguística reflitam com exatidão a realidade fenomênica.

Nem sempre isso é possível. Há casos em que, por condições diversas, a fiscalização não dispõe de material de suporte suficiente para a constatação da prática do fato imponível.

A introdução da norma individual e concreta de lançamento situa-se no nível mais próximo à realidade da vida. Não é uma escolha subjetiva e discricionária de hipóteses para composição do suposto, e sim uma efetiva observação do mundo, pelos olhos de indivíduo investido do poder-dever de realizar o direito. Nesse aspecto, diferente do nível normativo geral e abstrato, onde os próprios gatilhos de resolução de antinomia são eficazes desde que se sustentem do aspecto lógico, no nível de aplicação a gênese normativa envolve necessariamente um juízo, que como todo juízo é passível de desvio, seja culposo ou doloso. É assim pela negligência, imprudência, imperícia, ignorância ou pela própria fraqueza do espírito humano.

A falibilidade do fator humano torna imperativa a redução da discricionariedade do aplicador ao mínimo irredutível necessário e suficiente à subsunção. Os meios que o direito encontra para isso são diversos. O procedimento administrativo, o suporte documental dos atos, a descentralização, a desconcentração, a multiplicidade de instâncias de revisão dos atos praticados, a correição, entre outros.

Entretanto, não vislumbramos hipótese mais sensível à falha que o arbitramento, previsto no artigo 148 do Código Tributário Nacional[1].

Trata-se de medida de exceção, permitida nas limitadas hipóteses previstas no caput do dispositivo transcrito, quais sejam:

a) inexistência de declaração ou esclarecimento de obrigação do contribuinte necessário à instrução do lançamento;

b) fragilidade das mesmas para refletir a realidade dos fatos.

Como regra de exceção, deve ser interpretada restritivamente, sendo descabida qualquer interpretação dilatadora do alcance da norma autorizadora. No exercício do poder-dever de fiscalizar, apenas a obstaculização do acesso às informações necessárias à verificação da ocorrência do fato imponível legitima a incidência da norma permissiva da aferição indireta. Essa obstaculização pode derivar da simples recusa da entrega pelo contribuinte da informação, do extravio dos documentos de suporte ou da evidente dúvida acerca da idoneidade dos esclarecimentos prestados pelo contribuinte.

Por evidente dúvida entende-se inidoneidade dos esclarecimentos prestados pelo contribuinte, seja por suporte documental, oral ou averiguação in loco, desde que claramente motivadas[2]. O dever de motivar emana da natureza intrínseca de todo ato administrativo. Na seara tributária, maior sua relevância, considerando que a finalidade última desses atos administrativos é a invasão da propriedade privada para sustento do Estado.

Disso decorre a óbvia e normativa necessidade não só da alegação pela fiscalização da manifestação do pressuposto hipotético da norma prescritora do arbitramento, como a exposição dos motivos que conduzem tal conclusão. Assim é em homenagem aos princípios da ampla defesa e do contraditório no processo administrativo fiscal.

Entender o contrário significa, de um lado, entregar à fiscalização carta branca para criar realidade jurídica descolada da realidade fenomênica; e submeter o contribuinte a trilhar o pedregoso caminho da constituição da prova negativa, a odiosa prova diabólica[3], só lhe restando buscar elementos que infirmem o fato presumido, o que, como se sabe, é muitas vezes impossível.

Percebe-se que o arbitramento ou aferição indireta é método de identificação do fato imponível e de quantificação do quantum debeatur[4]. Esse método é subordinado e alternativo de reconhecimento de conduta típica. Subordinado às estritas hipóteses elencadas no artigo 148 do Código Tributário Nacional, em que a fiscalização não logrou êxito na produção de extrato linguístico necessário e suficiente para inferir a subsunção. Ato contínuo, alternativamente e mediante expressa previsão normativa, presume o contexto.

Como método, a aferição indireta não tem um fim em si, mas serve para atingir idêntica conclusão das hipóteses regulares de mensuração do valor a recolher (aferição direta), ou seja, chegar à verdade material. Ocorre que, por falta do suporte linguístico necessário e suficiente para clara identificação do conteúdo financeiro do fato imponível, para chegar a ele é necessário utilizar de outras materialidades indiciárias, ou seja, provas.

As provas servem à constatação da ocorrência de eventos no mundo fenomênico. A realidade não é apreensível de forma direta, mas por via da linguagem. Nossa conexão com o mundo é sempre indireta. A apreensão das coisas pelo homem é limitada pela capacidade de cognição dos sentidos, que nos traduzem o mundo por códigos específicos. Não é o mundo que atingimos, mas uma leitura dele.

Não obstante, tempus edax rerum[5], ou seja, em nossa perspectiva linear, o tempo devora todas as coisas. Não temos acesso ao passado, consumido pelo tempo. O fato imponível já não mais existe. Por isso também nosso acesso a ele é indireto. São as marcas que deixou no mundo que permitem a presunção de sua ocorrência.

Conclui-se que entre o homem e o evento estão sempre a) uma linguagem; e b) um extrato temporal. Daí se infere que todo conhecimento do mundo, além de indireto, é uma presunção.

Aceitando esse pressuposto, torna-se difícil estabelecer uma diferença entre a aferição indireta e a aferição direta ou regular, eis que todas as vias de conhecimento dos fatos imponíveis encontram a linguagem e o tempo como obstáculos. Assim a aferição do fato imponível é sempre indireta, e seu conhecimento sempre uma presunção.

Na presunção, a conclusão pelo reconhecimento do fato presuntivo não deriva de relações cartesianamente demonstráveis. O núcleo da presunção é uma forte probabilidade derivada de fato conhecido.

Percebe-se que a presunção tem como elemento nuclear a probabilidade. Probabilidade da ocorrência de determinado fato que se busca admitir como certo, a partir de outro fato certo de maneira assertiva. O nexo entre fato certo e presumido assenta-se na observação da reiteração de idêntico fenômeno sempre que o fato ou os fatos certos sejam verificados no mundo fenomênico.

A falha reside justamente no ponto em que, por maior que seja a probabilidade do sucesso de determinado fato, resiste ainda a probabilidade mínima de sua inexistência, ponto em que reside a perversidade de sua aplicação para fins fiscais.

Isso não significa que o arbitramento não seja jurídico, vez que positivado, mas sim enfatizar a necessidade de cautela na aplicação, bem como justificar imperativamente que no lançamento, toda presunção é relativa, não havendo espaço para realidades jurídicas absolutas quando introduzidas pelo método presuntivo[6].

Muito bem. Considerando a presunção como construção lógica do raciocínio a partir da observação da reiteração da manifestação de fatos em decorrências de outros fatos, podemos construir um arquétipo da fenomenologia da presunção na aferição indireta tributária:

i. o aplicador (agente investido para realização do ato administrativo) encontra obstaculização na identificação de subsídio necessário à instrução do lançamento (omissão de informação ou resistência do contribuinte) gerando a impossibilidade de identificação do fato imponível;

ii. Incide a norma autorizadora da aferição indireta;

iii. para preencher a lacuna, o agente busca outros fatos conhecidos que conduzam à conclusão da ocorrência do fato presumido. Essa conclusão baseia-se: a) na correlação lógica entre os fatos; e b) na observação fenomênica da reiteração de relações semelhantes;

iv. Identificados os fatos conhecidos, estes constituem prova indireta[7], indício robustamente provável da ocorrência do fato imponível;

v. a incidência da norma de presunção transforma o incerto fato presuntivo em fato jurídico, instaurando a relação jurídica tributária.

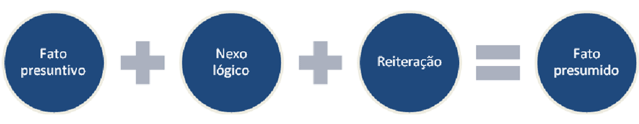

É necessária, portanto, a conjugação de três elementos: a) a comprovação do fato presuntivo; b) a demonstração do nexo lógico fato presuntivo/fato presumido; e c) a comprovação da reiteração do fenômeno fato presuntivo/fato presumido.

Evidencia-se que a presunção não é um registro da realidade, mas uma proposição. Como proposição, para que seja considerada verdadeira, se sujeita à corroboração. Essa corroboração demonstra-se por via do processo de inferência, operado pelo raciocínio, e também pela observação da realidade fenomênica, que deve atestar a reiteração da consequência nas hipóteses análogas, fato presuntivo/fato presumido. Uma vez atestada a intensa reiteração, configura-se o grau de probabilidade suficiente para tornar verdadeira a proposição presuntiva.

Entendemos que esse é o único procedimento normativamente autorizado para constituição de crédito tributário pelo método do arbitramento. Eventuais desvios podem e devem ser afastados pelos órgãos de controle, em âmbito administrativo ou judicial.

[1] Art. 148. Quando o cálculo do tributo tenha por base, ou tome em consideração, o valor ou o preço de bens, direitos, serviços ou atos jurídicos, a autoridade lançadora, mediante processo regular, arbitrará aquele valor ou preço, sempre que sejam omissos ou não mereçam fé as declarações ou os esclarecimentos prestados, ou os documentos expedidos pelo sujeito passivo ou pelo terceiro legalmente obrigado, ressalvada, em caso de contestação, avaliação contraditória, administrativa ou judicial.

[2] “Dito princípio implica para a Administração o dever de justificar seus atos, apontando-lhes os fundamentos de direito e de fato, assim como a correlação lógica entre os eventos e situação que deu por existentes e a providência tomada, nos casos em que este último aclaramento seja necessário para aferir-se a consonância da conduta administrativa com a lei que lhe serviu de arrimo. (…) Assim, atos administrativos praticados sem a tempestiva e suficiente motivação são ilegítimos e invalidáveis pelo Poder Judiciário toda vez que sua fundamentação tardia, apresentada apenas depois de impugnados em juízo, não possa oferecer segurança e certeza de que os motivos aduzidos efetivamente existiam ou foram aqueles que embasaram a providência contestada.” (BANDEIRA DE MELLO, Celso Antonio. Curso de Direito Administrativo. 30ª Edição, p. 108/110).

[3] “O Estado deve comprovar a culpabilidade do contribuinte, que é constitucionalmente presumido inocente. Esta é uma presunção iuris tantum, que só pode ceder passo com um mínimo de provas produzidas por meio de um devido processo legal e com a garantia da ampla defesa. Em síntese, o direito constitucional de ser presumido inocente acarreta para o Estado o dever incontornável de provar cabalmente a prática da infração (o ônus da prova é sempre do acusador). Não se pode exigir da defesa produção de provas referentes a fatos negativos (provas diabólicas).” (CARRAZZA, Roque Antonio. Curso de direito constitucional tributário. 22. ed. São Paulo: Malheiros, 2010, p. 448).

[4]Reconhecemos entendimentos de que a aferição indireta é apenas da base de cálculo, e não do fato imponível. Ousamos discordar para abranger no conceito a própria materialidade do tipo. Com efeito, existem hipóteses em que os elementos segmentados da regra-matriz se sobrepõem. Por exemplo, se toda a base é arbitrada, a diferença entre a incidência ou não da norma prescrita pelo art. 148 importa no próprio nascimento da obrigação tributária.

[5] Ovídio, Metamorphoses, 15, 234, 236.

[6] CARRAZZA, Roque Antonio. Curso de Direito Constitucional Tributário. 26. ed. São Paulo: Malheiros, 2010, p. 446.

[7] Como toda prova.

Artigo publicado no Consultor Jurídico em 15/07/2013.